การวางแผนการเสียภาษีของชาวต่างชาติที่อาศัยอยู่ในประเทศไทย

ชาวต่างชาติมีหน้าที่ในการนำยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดาในประเทศไทย หากเข้าข่ายเงื่อนไขดังต่อไปนี้

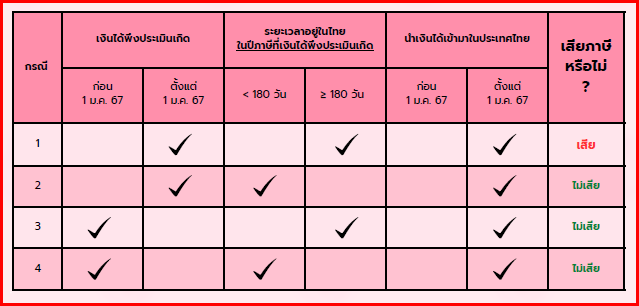

1. บุคคลธรรมดานั้นมีเงินได้พึงประเมินจากแหล่งเงินได้ต่างประเทศตั้งแต่วันที่ 1 มกราคม 2567 เป็นต้นไป ในปีภาษีที่อยู่ในประเทศไทยมากกว่า 180 วันขึ้นไป และ

2. บุคคลธรรมดานั้นนำเงินได้พึงประเมินเข้ามาในประเทศไทยในปีภาษีนั้นหรือในปีภาษีต่อๆมา ภายหลัง

หมายเหตุ: หากบุคคลธรรมดาต่างชาตินั้นเข้าข่าย 2 เงื่อนไขข้างต้น บุคคลมีหน้าที่นำเงินได้พึงประเมินนั้นมารวมและคำนวณเพื่อเสียภาษีเงินได้บุคคลธรรมดาในปีภาษีที่นำเงินได้พึงประเมินนั้นเข้ามาในประเทศไทย

นาราให้บริการ เป็นที่ปรึกษา วางแผน ยื่นเอกสาร และบริการเป็นตัวแทนเข้าพบสรรพากรเพื่อชี้แจงต่างๆ

ค่าบริการ

- ค่าบริการกรอกข้อมูลและนำยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดาสำหรับชาวต่างชาติ 12,000 บาท ต่อปี

- ค่าบริการเข้าพบ ชี้แจง และเป็นตัวแทนเข้าพบกับเจ้าหน้าที่ เริ่มต้นที่ 3,000 บาท และค่าบริการเพิ่มเติมต่อครึ่งวัน 8,000 บาท

- ค่าบริการการวางแผนการเสียภาษี การประเมินภาษี และการคำนวณภาษี 5,000 บาท สำหรับ 2 ชั่วโมงแรก

นารามีพนักงานชาวต่างชาติทำงานเต็มเวลา และพนักงานระดับหัวหน้าที่สามารถสื่อสารภาษาอังกฤษได้เป็นอย่างดี ดังนั้น ท่านจึงไม่ต้องกังวลเกี่ยวกับปัญหาด้านการสื่อสาร

QA – การนำยื่นแบบแสดงรายการภาษีในประเทศไทยของชาวต่างชาติที่อาศัยอยู่ในประเทศไทย

ถาม 1 – คำสั่งกรมสรรพากร ที่ ป.161 และ ป.162 มีหลักการ อย่างไรนารา – คำสั่งกรมสรรพากร ที่ ป.161 และ ป.162 เป็นการอธิบายหลักกฎหมายตามมาตรา 41 วรรคที่ 2 ว่าบุคคลมีหน้าที่ต้องเสียภาษีเงินได้บุคคลธรรมดาจากแหล่งเงินได้ต่างประเทศ เมื่อเข้าข่ายเงื่อนไข ดังต่อไปนี้

ผล: หากเข้าข่าย 2 เงื่อนไขข้างต้น บุคคลนั้นมีหน้าที่นำเงินได้พึงประเมินนั้นมารวมและคำนวณเพื่อเสียภาษีเงินได้บุคคลธรรมดาในปีภาษีที่นำเงินได้พึงประเมินนั้นเข้ามาในประเทศไทย ตัวอย่าง: ในปีภาษี 2567 นาย ก อาศัยอยู่ในประเทศไทย รวมทั้งสิ้น 200 วัน และมีเงินได้พึงประเมินจากการให้เช่าสินทรัพย์ในต่างประเทศ กรณีนี้ เข้าข่ายเงื่อนไขที่กล่าวข้างต้น คือ

|

ถาม 2 – คำสั่งกรมสรรพากร ที่ ป.161 และ ป.162 มีผลบังคับใช้เมื่อใดนารา – เริ่มบังคับใช้สำหรับเงินได้พึงประเมินที่เกิดขึ้นและนำเข้ามาในประเทศไทยตั้งแต่วันที่ 1 มกราคม พ.ศ. 2567 เป็นต้นไป ตัวอย่างที่ 1: ในปีภาษี 2566 และ 2567 นาย ก อาศัยอยู่ในประเทศไทย มีเงินได้พึงประเมินจากดอกเบี้ยเงินฝากธนาคารในต่างประเทศ ในปีภาษี 2566 และเงินได้พึงประเมินจากการให้เช่าคอนโดมิเนียมในต่างประเทศ ในปีภาษี 2567 และหากในปีภาษี 2568 นาย ก นำเงินได้พึงประเมินทั้ง 2 กลับเข้ามาในประเทศไทย นาย ก ไม่มีหน้าที่ต้องเสียภาษีจากดอกเบี้ยเงินฝากธนาคารในต่างประเทศ เนื่องจากเป็นเงินได้พึงประเมินที่เกิดขึ้นก่อนวันที่ 1 มกราคม พ.ศ. 2567 อย่างไรก็ตาม นาย ก มีหน้าที่ต้องนำ เงินได้พึงประเมินจากการให้เช่าคอนโดมิเนียมที่อยู่ในต่างประเทศมารวมและคำนวณเพื่อเสียภาษีเงินได้บุคคลธรรมดาสำหรับปีภาษี 2568 เนื่องจากเป็นเงินได้พึงประเมินที่เกิดขึ้นตั้งแต่วันที่ 1 มกราคม พ.ศ. 2567 เป็นต้นไป ตัวอย่างที่ 2: ในปีภาษี 2567 นาย ก อาศัยอยู่ในประเทศไทย มีเงินได้พึงประเมินจากเงินปันผลในต่างประเทศ ต่อมาในปีภาษี 2568 นาย ก นำเงินได้พึงประเมินดังกล่าวกลับเข้ามาในประเทศไทย นาย ก มีหน้าที่ต้องนำเงินได้พึงประเมินจากเงินปันผลในต่างประเทศมารวมและคำนวณเพื่อเสียภาษีเงินได้บุคคลธรรมดา ในปี 2568 เนื่องจากเป็นเงินได้พึงประเมินตั้งแต่ วันที่ 1 มกราคม พ.ศ. 2567 |

ถาม 3 – หากเป็นเงินได้พึงประเมินที่ได้รับก่อนปี 2567 แต่นำ เข้ามาในประเทศไทยในปี 2567 จะต้องเสียภาษีหรือไม่นารา – ไม่ต้องเสียภาษี เนื่องจากเป็นเงินได้พึงประเมินที่เกิดขึ้นก่อนวันที่ 1 มกราคม 2567 ตัวอย่าง : ในปีภาษี 2565 นาย ก อยู่ในประเทศไทยรวมระยะเวลาเกิน 180 วัน และนาย ก ได้ไปให้คำ ปรึกษาในต่างประเทศ และรับเงินค่าที่ปรึกษา จำนวน 50,000 บาท ต่อมาในปีภาษี 2567 นาย ก โอนเงินค่าที่ปรึกษาดังกล่าวกลับเข้ามาในประเทศไทย นาย ก ไม่มีหน้าที่ต้องนำ เงินได้พึงประเมินจากค่าที่ปรึกษาในต่างประเทศมารวมคำนวณเพื่อเสียภาษีเงินได้บุคคลธรรมดาสำหรับปีภาษี 2567 เนื่องจากเป็นเงินได้พึงประเมินที่เกิดขึ้นก่อนวันที่ 1 มกราคม พ.ศ. 2567 |

ถาม 4 – ผู้อยู่ในประเทศไทย หมายความว่าอะไรนารา – บุคคลซึ่งอยู่ในประเทศไทยรวมเวลาทั้งหมดตั้งแต่ 180 วันขึ้นไป ในระหว่างวันที่ 1 มกราคม ถึง 31 ธันวาคม ของปีนั้น ๆ ไม่ว่าจะอยู่ในประเทศไทยระยะเวลาเดียวติดต่อกันหรืออยู่ในประเทศไทยหลายชั่วระยะเวลารวมกัน ทั้งนี้ ไม่คำนึงถึงสัญชาติหรือเชื้อชาติของบุคคลนั้น ตัวอย่าง :

|

ถาม 5 – หากมิได้อยู่ในประเทศไทยตั้งแต่ 180 วันขึ้นไปในปีภาษี แต่มีเงินได้พึงประเมินจากแหล่งเงินได้ต่างประเทศในปีภาษีดังกล่าวนั้น ต้องเสียภาษีเงินได้บุคคลธรรมดา เมื่อนำเงินได้พึงประเมินนั้นกลับเข้ามาในประเทศไทยหรือไม่นารา – ไม่ต้องเสียภาษีเงินได้บุคลธรรมดา แม้ว่าจะนำเงินได้พึงประเมินนั้นกลับเข้ามาในประเทศไทย ตัวอย่าง: ในปี 2567 นาย ก อยู่ในประเทศไทยรวมระยะเวลาทั้งสิ้น 65 วัน นาย ก มีเงินได้พึงประเมินจากการให้เช่าทรัพย์สินที่อยู่ในต่างประเทศในปีดังกล่าวและในปีเดียวกันนั้น นาย ก โอนเงินได้ดังกล่าวเข้ามายังบัญชีธนาคารในประเทศไทย นาย ก ไม่ต้องเสียภาษีเงินได้บุคคลธรรมดาจากเงินค่าเช่าดังกล่าว ในปีภาษี 2567 เนื่องจากนาย ก มิใช่ผู้อยู่ในประเทศไทยขณะที่เงินได้พึงประเมินเกิดขึ้น |

ถาม 6 – เงินได้พึงประเมินประเภทใดบ้างที่ต้องนำมาเสียภาษีเงินได้ตามมาตรา 41 วรรคสอง แห่งประมวลรัษฎากรนารา – เงินได้พึงประเมินจากแหล่งเงินได้ต่างประเทศที่อยู่ในบังคับต้องเสียภาษีเงินได้บุคคลธรรมดาพิจารณาจากเงินได้พึงประเมินตามมาตรา 40 (1) ถึง (8) แห่งประมวลรัษฎากร อย่างไรก็ตาม หากเป็นเงินได้พึงประเมินที่ได้รับยกเว้นภาษีตามประมวลรัษฎากร ก็ไม่ต้องนำเงินได้พึงประเมินที่ได้รับยกเว้นภาษีนั้นมาเสียภาษีในประเทศไทย เช่น การรับมรดกหรือเงินได้ที่ได้รับจากการอุปการะจากบุพการี ผู้สืบสันดาน หรือคู่สมรส เฉพาะเงินได้ ในส่วนที่ไม่เกินยี่สิบล้านบาทตลอดปีภาษีนั้น เป็นต้น |

ถาม 7 – การคำนวณเงินได้เกินกว่าที่ลงทุน (CAPITAL GAINS) คำนวณอย่างไรนารา – คำนวณเงินได้พึงประเมินเป็นรายธุรกรรม เฉพาะส่วนที่เกินกว่าที่ลงทุนเท่านั้นที่เป็นเงินได้ที่ต้องนำมารวมคำนวณเพื่อเสียภาษี โดยให้นำราคาขายคำนวณหักด้วยราคาทุน ณ วันที่ได้มา สำหรับการบันทึกต้นทุนสามารถเลือกใช้วิธีการทางบัญชีที่รับรองทั่วไปที่เหมาะกับกิจกรรมและประเภทของทรัพย์สินได้ |

ถาม 8 – นำเงินได้พึงประเมินนั้นเข้ามาในประเทศไทย หมายความว่าอย่างไรนารา – การกระทำด้วยวิธีการใด ๆ เพื่อนำเงินได้พึงประเมินนั้นเข้ามาในประเทศไทย เช่น การโอนเงินได้พึงประเมินผ่านบัญชีธนาคาร การโอนเงินได้พึงประเมินผ่านระบบ ONLINE หรือการนำ เงินได้พึงประเมินติดตัวเข้ามาในประเทศ เป็นต้น ตัวอย่าง: นางสาว ข เป็นผู้อยู่ในประเทศไทย โอนเงิน จำ นวน 200,000 บาท ไปเข้าบัญชีธนาคารในต่างประเทศและได้รับดอกเบี้ยเงินฝากจากธนาคารดังกล่าว จำนวน 10,000 บาท ต่อมานางสาว ข ได้สั่งโอนดอกเบี้ยดังกล่าวเข้าบัญชีธนาคารในประเทศไทย ถือว่านางสาว ข. ได้นำดอกเบี้ยซึ่งเข้าลักษณะเป็นเงินได้พึงประเมินนั้นเข้ามาในประเทศไทย |

ถาม 9 – กรณีลูกค้ามีการลงทุนเพิ่มทุกๆ ปี โดยระหว่างนั้นมีการนำเงินกลับมาในประเทศไทยเป็นบางส่วน จะคำนวณเงินที่นำกลับเข้ามาเป็นเงินต้น หรือส่วนของกำไร อย่างไรนารา – การนำเงินเข้ามาในประเทศไทย ผู้เสียภาษีมีหน้าที่ประเมินตนเองตามข้อเท็จจริงที่ปรากฏว่าเงินที่นำเข้ามานั้นเป็นส่วนของเงินได้พึงประเมินหรือส่วนของเงินลงทุน |

ถาม 10 – การโอนเงินไปต่างประเทศ และนำ เงินนั้นกลับเข้ามาในประเทศไทยต้องเสียภาษี หรือไม่อย่างไรนารา – ไม่เสียภาษี กรณีที่มีการโอนเงินลงทุนไปต่างประเทศ และมีการโอนเงินดังกล่าวกลับเข้ามาในประเทศไทยจะไม่ถือเป็นเงินได้พึงประเมิน ตัวอย่าง : นาย ก โอนเงิน จำ นวน 200,000 บาท ไปเข้าบัญชีลงทุนในต่างประเทศ ต่อมานาย ก. ได้ปิดบัญชีลงทุนดังกล่าว และนำเงินจำนวน 200,000 บาท กลับเข้ามาในประเทศไทย เงินดังกล่าวไม่ถือเป็นเงินได้พึงประเมิน นาย ก ไม่มีหน้าที่ต้องเสียภาษีเงินได้จากการนำเงินดังกล่าวกลับเข้ามาในประเทศไทย |

ถาม 11 – หากนำเงินไปฝากธนาคารในต่างประเทศและได้รับดอกเบี้ยจากการฝากเงินดังกล่าว ต่อมาได้นำเงินต้นและดอกเบี้ยกลับเข้ามาในประเทศไทย ต้องนำเงินต้นและดอกเบี้ยมารวมคำนวณเสียภาษีเงินได้บุคคลธรรมดา ใช่หรือไม่นารา – เงินต้นไม่เสียภาษี แต่จะต้องเสียภาษีเงินได้เฉพาะส่วนของดอกเบี้ยซึ่งเป็นเงินได้พึงประเมินตามมาตรา 40 (4) (ก) แห่งประมวลรัษฎากร ที่นำกลับเข้ามาประเทศไทยในปีภาษีที่ได้รับดอกเบี้ยดังกล่าวและบุคคลนั้นเป็นผู้อยู่ในประเทศไทยตั้งแต่ 180 วัน ตัวอย่าง : ในปีภาษี 2567 นาย ก อยู่ในประเทศไทยรวมระยะเวลาเกิน 180 วัน นาย ก ได้นำ เงินจำนวน 50,000 บาทไปฝากธนาคารในต่างประเทศและได้ดอกเบี้ยเงินฝาก จำนวน 5,000 บาท ในปีภาษี 2567 ต่อมาในปีภาษี 2568 นาย ก โอนเงินทั้งหมดกลับเข้ามาในประเทศไทย นาย ก มีหน้าที่ต้องนำเฉพาะเงินได้พึงประเมินจากดอกเบี้ยเงินฝากในต่างประเทศ ซึ่งเป็นเงินได้พึงประเมินตั้งแต่วันที่ 1 มกราคม พ.ศ. 2567 มารวมคำนวณเพื่อเสียภาษีเงินได้บุคคลธรรมดาสำหรับปีภาษี 2568 |

ถาม 12 – การคำนวณเงินได้พึงประเมินต้องใช้อัตราแลกเปลี่ยนใดนารา – อัตราแลกเปลี่ยน ณ วันที่นำเงินได้เข้ามาในประเทศไทย |

สนใจบริการ หรือ ข้อมูลเพิ่มเติม กรุณาติดต่อ

บริษัท นารา การบัญชี จำกัด

Line ID: @nara53

แผนที่ https://goo.gl/maps/GBPpLfS42QsZg4jf6

เดินทาง รถไฟฟ้า สายสีเหลือง สถานี โชคชัย 4 ประตูทางออก 4 นาราฯ อยู่ในซอยลาดพร้าว 52

ที่อยู่ เลขที่ 4/1 ซอยลาดพร้าว 52 ถนนลาดพร้าว แขวงวังทองหลาง เขตวังทองหลาง กรุงเทพฯ 10310.

![]()